Nếu những triết lý của Warren Buffett thực sự đơn giản thì tại sao nhiều nhà đầu tư cá nhân bắt chước cách làm của ông vẫn gánh chịu vô số thất bại?.

Warren Buffett là cái tên không xa lạ với những ai tìm hiểu về đầu tư kinh doanh nói chung, đặc biệt là các nhà đầu tư trên thị trường mua bán cổ phiếu nói riêng. Nhắc đến bí quyết thành công của Warren Buffett, nhiều người sẽ nghĩ ngay tới các khái niệm như ‘đầu tư giá trị’, ‘biên an toàn’, ‘mẩu xì gà’ hay nhiều những phát ngôn nổi tiếng của ông mà các nhà đầu tư dùng làm kim chỉ nam cho sự nghiệp đầu tư của mình.

Tuy nhiên, bản chất bí quyết đầu tư của ông là gì? Liệu những mẩu chuyện, những lời đồn đại của nhà đầu tư khắp thế giới bấy lâu nay đã mô tả chính xác cách làm của Warren Buffet hay chưa? Nếu những triết lý của Warren Buffett thực sự đơn giản thì tại sao nhiều nhà đầu tư cá nhân bắt chước cách làm của ông vẫn gánh chịu vô số thất bại?

Bài viết dưới đây thể hiện quan điểm cá nhân của người viết, sau khi đọc cuốn sách “The essays of Warren Buffet”– phiên bản 1995 tổng hợp các bức thư chính Buffett viết gửi các cổ đông và một số tài liệu khác về tiểu sử sự nghiệp đầu tư của ông. Theo người viết, dưới đây là một số sự thật, mà bấy lâu nay các nhà đầu tư cá nhân, đặc biệt các nhà đầu tư cá nhân trên thị trường chứng khoán Việt Nam, đã nhận thức chưa đầy đủ về các triết lý đầu tư của Warren Buffett. Hiểu rõ về những triết lý này sẽ phần nào giúp ích cho các nhà đầu tư, đặc biệt những ai bấy lâu nay vẫn tự nhận mình là nhà đầu tư giá trị.

Thế nào là ‘đầu tư giá trị’?

Trên thị trường cổ phiếu, đầu tư giá trị là việc đầu tư cổ phiếu trên cơ sở giá trị của chúng, có nghĩa là nhà đầu tư đưa ra quyết định mua bán một cổ phiếu bằng cách nhìn vào giá trị mà cổ phiếu đó chứa đựng. Khái niệm này được dùng để phân biệt với việc mua bán cổ phiếu trên cơ sở dòng tiền/cung cầu thị trường đối với cổ phiếu.

Nói cách khác, quyết định mua bán cổ phiếu của một nhà đầu tư giá trị được căn cứ vào giá trị nội tại (intrinsic value) mỗi cổ phiếu, tức là tiềm năng tăng trưởng trong tương lai của lợi tức (lợi nhuận và cổ tức) với mỗi cổ phiếu đó. Nếu giá thị trường (market value) thấp hơn intrinsic value, nhà đầu tư giá trị sẽ mua vào khi mức độ thấp đủ hấp dẫn. Mức độ đủ thấp của giá cổ phiếu tùy thuộc vào khả năng chấp nhận rủi ro của mỗi nhà đầu tư (và mức độ chênh lệch này gọi là một khoảng ‘Biên an toàn’ – Safety Margin). Sau đó, khi market value tăng lên bằng hoặc cao hơn intrinsic value một mức độ đủ lớn, thì nhà đầu tư giá trị quyết định bán ra hoặc tiếp tục nắm giữ.

Hiểu theo cách này, ‘đầu tư giá trị’ không mối liên hệ đáng kể với việc ‘nắm giữ dài hạn’ như tư duy hiện tại của nhiều người. Trong khi đó, việc một người mua bán dựa trên dòng tiền/cung cầu thị trường với cổ phiếu (mà nhiều khi không quan tâm đến việc cổ phiếu có chứa ý nghĩa gì không) là khái niệm ngược lại. Với cách làm này, nhà đầu tư/traders sẽ mua cổ phiếu nếu nhận thấy có dòng tiền lớn cũng mua cổ phiếu đó và bán khi dòng tiền có dấu hiệu dừng lại.

Cũng bởi vì kết quả kinh doanh của doanh nghiệp thường không tăng trưởng nhanh chóng trong một khoảng thời gian ngắn, trong khi giá thị trường thường dao động với biên độ không quá lớn so với giá trị nội tại của cổ phiếu, nên các nhà đầu tư giá trị thường phải đợi lâu để có được một khoản sinh lời đáng kể. Điều này khiến nhiều người đánh đồng việc ‘Đầu tư giá trị’ với ‘nắm giữ dài hạn’.

Vậy Buffett có ‘đầu tư giá trị’?

Bất kể doanh nghiệp tốt hay xấu, giá cổ phiếu của nó chỉ tăng khi có tiền mua vào, dù dòng tiền đó đến từ những người ‘đầu tư giá trị’ hay ‘đầu tư cung cầu’. Đối với các nhà đầu tư giá trị, mục đích mua vào cổ phiếu của đa số họ là vì họ tin rằng giá cổ phiếu sẽ tăng trong tương lai (capital gain), đồng thời họ sẽ nhận được lợi tức xứng đáng (Dividend). Họ tin như vậy vì (1) Họ phân tích ra như thế hoặc (2) Họ bị người khác thuyết phục.

Buffett đã sớm nhận thức được rằng nhà đầu tư giá trị sẽ thành công đáng kể khi (1) mua được cổ phiếu có market value thấp hơn intrinsic value một khoảng Biên an toàn, và sau đó (2) thuyết phục được người khác cùng mua vào để đưa cổ phiếu về giá trị thực nhanh chóng. Bằng chứng là năm 21 tuổi, ông này đã quyết định tham gia một khóa diễn thuyết nói chuyện trước công chúng của Dale Carnegie (tác giả Đắc nhân tâm). Chỉ hai, ba năm trước đó, ông cam đoan với cha mình rằng đã học đủ rồi và không hiểu tại sao cha ông lại bắt ông đi học đại học nữa. Sự thực là trước đó, một số cổ phiếu mà ông lựa chọn theo triết lý về đầu tư giá trị từ người thầy của mình (Ben Graham) bị chính ông thầy này chê bai vì thiếu triển vọng tăng giá.

Buffett bắt đầu việc đầu tư từ khi nào?

Bằng chứng cho thấy ông này lần đầu tiên mua cổ phiếu khi 11 tuổi. Hồi đó, cha của ông là một broker, và trong một lần được bố đưa lên sàn cùng chị gái, ông mua vài cổ phiếu của Công ty City Service cho cả hai. Tuy nhiên tại thời điểm đó, ông giống như đang mua một thứ đồ chơi tiêu khiển, hơn là việc ông ý thức được mình đang đầu tư cái gì. Bởi sự thực là chưa có bằng chứng nào cho thấy ông tiếp tục mua cổ phiếu trong suốt 15 năm sau đó, tới khi ông 26 tuổi.

Ông dành toàn bộ thời gian này để kinh doanh một số thứ (máy bắn bi, giao báo) và lang thang ở trường đua ngựa để tư vấn cá độ. Trong gần 7 năm (đến năm 19 tuổi), ông kiếm được khoảng 5.000 USD, tương đương gần 100.000 USD hiện nay. Không một đồng nào trong đó đến từ mua bán cổ phiếu.

Như vậy, mặc dù có thể Buffett bắt đầu mua cổ phiếu từ năm 11 tuổi, dường như đó không phải thời gian ông bắt đầu công việc đầu tư của mình giống như đa số các nhà đầu tư cá nhân vẫn biết về ông. Những năm này, ông tập trung kinh doanh và gặt hái thành công đáng kể.

Buffett tôn thờ ai trong lĩnh vực đầu tư?

Nhà đầu tư cá nhân trên thế giới nói chung và Việt Nam đến nay phần nhiều vẫn nghĩ cách làm của Buffett bị ảnh hưởng nhiều nhất bởi Benjamin Graham (thầy của ông ở trường Columbia) trong thời gian đầu, sau đó là Philip Fisher. Sự thực, mặc dù Warren Buffett rất ấn tượng trong lần đầu đọc cuốn sách ‘Nhà đầu tư thông minh’ của thầy mình, nhưng không có nhiều bằng chứng sau đó cho thấy đây trở thành cuốn sách gối đầu giường của ông. Thứ mà ông thực sự nghiền ngẫm/gối đầu giường và giành phần lớn thời gian để nghiên cứu trong suốt sự nghiệp đầu tư của mình là một số cuốn sách của Moody. Không có nhiều tài liệu đề cập đến các cuốn sách này. Người viết chỉ phát hiện ra khi đọc cuốn ‘Buffett – The making of an American capitalist’ (bản dịch Warrren Buffet – Con đường hình thành một nhà tư bản Mỹ). Trong đó có các đoạn

‘…Lúc này, Buffett biết rõ hầu hết mọi cổ phiếu và trái phiếu trên thị trường. Anh đã nghiên cứu tỉ mỉ từng dòng trong các bài báo về tài chính và các cuốn sách của Moody;..’

‘…Anh có một người thư ký và một trợ lý giúp anh những công việc hành chính nhỏ nhặt – do đó anh có nhiều thời gian hơn để nghiên cứu các cuốn sách của Moody…’

‘…Anh không trang trí phòng mình bằng các bức tranh nghệ thuật ảo giác hay bất cứ đồ vật thời thượng nào như Beverly Hills – chỉ có những quyển sách to màu nâu sẫm của Moody xếp chồng trên chiếc lò sưởi và một vài bức ảnh…’

và không có bất cứ đoạn nào đề cập đến việc Buffett tôn thờ cuốn sách ‘Nhà đầu tư thông minh’ và xem đây như một bước ngoặt cuộc đời cả. Bằng chứng cho thấy, mặc dù Buffett có một sư khâm phục đáng kể đối với phương pháp lựa chọn cổ phiếu của Ben trong thời gian dài (22 – 40 tuổi), nhưng sau đó triết lý đầu tư của ông đã thay đổi đáng kể.

Trong khi đó, các cuốn sách của Moody thì ông nghiên cứu xuyên suốt và hiện vẫn được trình bày trang trọng ở văn phòng Berkshire. Một số cuốn trong đó là các bản Manual tổng hợp thông tin thường niên về các cổ phiếu đang được giao dịch. Trong khi đó, một số cuốn khác hướng dẫn chi tiết việc phân tích và đánh giá các doanh nghiệp.

Vậy cách làm của Buffett có thực sự đơn giản để nhà đầu tư cá nhân học tập?

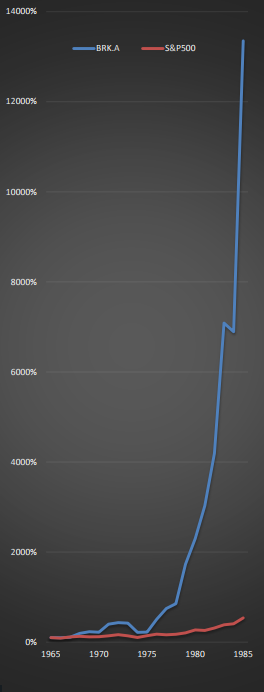

Cổ phiếu Berkshire bắt đầu tăng vọt từ 1976

Cổ phiếu Berkshire bắt đầu tăng vọt từ 1976Thực tế, phần nhiều các khoản đầu tư mang lại thành tích đáng kể cho Buffett không đến từ việc chỉ mua cổ phiếu đang bị thị trường định giá thấp và nắm giữ dài hạn.

Các công ty mà Buffett mua và thành công phần lớn đều có vị thế trong một ngành nhỏ ít đối thủ cạnh tranh (một số trường hợp là độc quyền), chẳng hạn See’s Candy, cửa hàng nội thất Omaha Furniture, Gillette.

Thứ mà ông quan tâm là vị thế công ty, đặc biệt là những công ty có vị thế lớn trong một thị trường nhỏ (micromonopolies) .

Với một số trường hợp khác, ông thậm chí còn can thiệp đáng kể vào hoạt động kinh doanh của doanh nghiệp và việc điều hành của Ban lãnh đạo công ty, mà chính Berkshire Hathaway là một ví dụ điển hình.

Ở thời gian đầu điều hành quỹ đầu tư của riêng mình, ông thường lựa chọn các doanh nghiệp có danh mục đầu tư trái phiếu đáng kể, sau đó can thiệp buộc doanh nghiệp thanh lý danh mục trái phiếu này để chia cổ tức cho cổ đông, qua đó thúc đẩy giá cổ phiếu tăng về giá trị thực.

Có thể thấy, bên cạnh việc ‘đầu tư giá trị’, sự can thiệp của ông vào hoạt động doanh nghiệp hoặc vị thế của doanh nghiệp đó trong ngành là nguyên nhân quan trọng khiến ông đạt được thành công trong đầu tư.

Như đề cập, không có bằng chứng nào cho thấy Buffett thực sự đầu tư cổ phiếu trong suốt những năm từ 11 tuổi đến 26 tuổi. Từ 20 tuổi, ông có tham gia phân tích và tư vấn mua bán cổ phiếu tại một số công ty, trong đó có công ty của Ben Graham.

Năm 27 tuổi, khi Warren Buffett thực sự bắt đầu sự nghiệp đầu tư, ông đã ngay lập tức huy động một khoản tiền lớn (chủ yếu cho mục đích mua kiểm soát được một công ty cỡ nhỏ) thông qua quỹ Buffet Partnership mà ông chỉ góp 100$ trong đó.

Lúc này, thông qua mối quan hệ của bố vợ, Warren Bufett tiếp cận một số người bạn của bố vợ mình, là những bác sĩ hay quan chức về hưu, để huy động số tiền 300.000 USD (tương đương 2,6 triệu USD hiện nay) để có tiền đầu tư.

Trong khoảng 2 năm, ông tiếp tục huy động tiền gấp nhiều lần như thế, sau đó mới bắt đầu thực hiện những khoản đầu tư lớn, theo đúng triết lý đã đề cập, đó là (1) Mua cổ phiếu giá trị thị trường thấp hơn giá trị nội tại và (2) Nhiều người cùng mua vào để đưa nó về đúng giá trị.

Nhiều năm sau, ông nhận ra một cách rất hiệu quả để thuyết phục người khác tin tưởng vào lựa chọn của mình, đó là ông bắt đầu viết các bức thư cho cổ đông của Berkshire và công khai những khoản đầu tư đã mua. Từ năm 1976, 10 năm sau khi ông mua lại Berkshire, ông bắt đầu viết các bức thư này. Cũng từ năm này, giá cổ phiếu của Berkshire trên thị trường tăng trưởng mạnh hơn rất nhiều so với sự tăng trưởng trong lợi nhuận của công ty.

Như vậy, rõ ràng cách làm mà đã khiến ông có được danh tiếng và uy tín làm tiền đề cho sự giàu có sau này không có vẻ như là dễ bắt trước với các nhà đầu tư cá nhân ở Việt Nam. Đó là một phần câu trả lời cho nhiều nhà đầu tư cá nhân vẫn thắc mắc vì sao mình đã ‘đầu tư giá trị’ rất tốt rồi nhưng vẫn thua lỗ.

Trong khi đó, các “cá mập” lớn trên thị trường, họ cũng thực hiện ‘đầu tư giá trị’ nhưng lại rất thành công và kiếm được những khoản lợi nhuận khổng lồ. Nhà đầu tư nhỏ lẻ vẫn luôn là bên chịu thiệt trên thị trường chứng khoán, mặc dù số lượng đông đảo, và giá trị tài sản cũng chiếm tỷ lệ không hề nhỏ.

Bên cạnh thiếu đoàn kết, việc nhận thức chưa đầy đủ về các bên tham gia thị trường và vị thế của mình trên thị trường cũng là một khía cạnh quan trọng.